Obligations vertes : un cadre homogénéisé en Europe

Publié au journal officiel de l’Union Européenne le 30 novembre 2023, le règlement vise à renforcer la transparence et la crédibilité du marché des obligations vertes, tout en soutenant les objectifs climatiques de l’UE. Les appellations « obligation verte européenne » ou « EuGB » ne seront permises que pour les titres respectant les exigences du règlement.

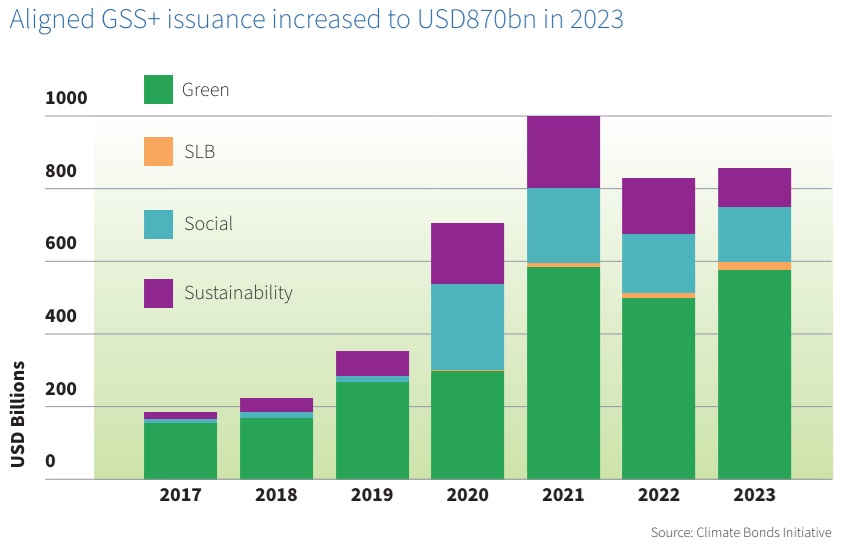

Le marché des obligations vertes a connu une croissance significative ces dernières années, reflétant l’intérêt croissant des investisseurs pour les produits financiers durables. Avant l’introduction du règlement européen, le marché était principalement guidé par les Green Bond Principles (GBP) de l’International Capital Market Association (ICMA), qui ont joué un rôle crucial dans le développement initial de ce segment.

Depuis la rédaction des principes en 2013, les green bonds ont séduit à la fois de nombreux émetteurs et de nombreux investisseurs. En témoigne une sensible augmentation de leurs encours.

Obligations vertes : les principales exigences du règlement

Alignement sur la Taxonomie européenne

Les fonds levés par les obligations vertes européennes doivent être alloués à des projets alignés sur le règlement Taxonomie de l’UE. Une flexibilité de 15% est accordée pour certains secteurs non encore couverts par la Taxonomie ou pour des activités spécifiques. Sujet important de la Taxonomie européenne et de l’Investissement socialement responsable, les nouveaux green bonds européens devront donc être éligibles et alignés à 85% à la Taxonomie verte européenne.

Transparence accrue

Le règlement exige une transparence totale sur l’allocation des fonds à travers des rapports détaillés, incluant :

- Une fiche d’information européenne sur les obligations vertes avant l’émission,

- Des rapports d’allocation et d’impact post-émission.

Examen externe obligatoire

Toutes les obligations vertes européennes doivent faire l’objet d’un examen externe avant et après l’émission pour garantir leur conformité au règlement et l’alignement des projets financés sur la Taxonomie : avant publication de la fiche d’information de pré-émission et après utilisation totale des fonds récoltés.

Une période de transition est prévue du 21 décembre 2024 jusqu’au 21 juin 2026, afin que les examinateurs fournissent des services de revue externe des obligations vertes européennes, après avoir notifié l’ESMA et transmis les informations requises.

Le règlement indique que les organisations souhaitant mener des examens externes doivent posséder une expérience et les compétences suffisantes dans les domaines de l’assurance de qualité, le contrôle et la réalisation d’examens de pré-émission, post-émission et de rapports d’impact. Les conditions pour obtenir la qualité d’examinateur externe sont listées à l’article 23 du règlement 2023/2631 du parlement européen et du conseil. L’ESMA précise que, durant la période transitoire, les examinateurs externes doivent fournir leur meilleur effort pour se conformer aux exigences de la réglementation.

La liste officielle des entreprises ayant fourni les informations requises et pouvant effectuer des revues de conformité des EuGB ne sera publiée que le 20 décembre 2024, sur le site de l’ESMA.

Supervision des examinateurs externes

L’Autorité européenne des marchés financiers (ESMA) sera chargée de superviser les examinateurs externes fournissant des services aux émetteurs d’obligations vertes européennes.

Utilisation des fonds des obligations vertes européennes

Les fonds doivent être intégralement affectés, avant l’échéance des obligations, à une ou plusieurs catégories spécifiques, notamment des immobilisations non financières, des dépenses d’investissement et d’exploitation, des actifs financiers nouvellement créés ou des actifs et dépenses liés aux ménages.

Deux approches d’allocation

Le règlement introduit deux approches pour l’allocation des fonds :

- L’approche progressive, qui permet une allocation intégrale avant l’échéance des obligations

- L’approche par portefeuille, offrant plus de flexibilité aux émetteurs pour gérer un ensemble d’actifs verts

Dispositions spécifiques pour les émetteurs souverains

Le règlement prévoit des dispositions particulières pour les émetteurs souverains, leur permettant d’allouer les fonds à des dépenses publiques spécifiques, sous réserve de conformité avec les exigences de la Taxonomie, qui n’inclut pas les investissements dans des actifs souverains.

Découvrez l’article « Taxonomie 2023 : des méthodologies à affiner en assurance »

EuGB vs Green Bond Principles

Contrairement au règlement européen, les Green Bond Principles (GBP), développés par l’ICMA, sont des lignes directrices volontaires. Le nouveau standard européen coexistera avec ces principes et d’autres initiatives internationales de finance durable. Les GBP fournissent des catégories éligibles de projets verts, incluant les énergies renouvelables, l’efficacité énergétique, la prévention et le contrôle de la pollution, et la gestion durable des ressources naturelles.

Obligations vertes européennes : les impacts du nouveau cadre

La réglementation présente des avantages ainsi que des défis.

Au rang des avantages, le règlement renforce la crédibilité des obligations vertes, l’harmonisation des pratiques au sein de l’UE ou encore le soutien aux objectifs climatiques de l’Union.

Le dispositif peut toutefois entraîner une complexité accrue pour les émetteurs, un risque de ralentissement du marché des obligations vertes dû à des critères plus stricts ou encore les habituelles préoccupations liées au greenwashing en raison de la souplesse de 15% accordée. L’objectif du règlement, toutefois, est de limiter le risque du greenwashing.

Le règlement s’inscrit dans le cadre plus large de l’Accord de Paris et des objectifs de neutralité climatique de l’UE à l’horizon 2050. Il contribue à rendre les flux financiers compatibles avec un développement résilient aux changements climatiques, conformément à l’article 2 de l’Accord de Paris.

Conclusion

Le règlement européen sur les obligations vertes établit un cadre ambitieux pour le marché des obligations vertes en Europe. Bien qu’il puisse poser certains défis d’adaptation, il vise à renforcer la confiance des investisseurs et à aligner le financement sur les objectifs climatiques de l’UE. L’évolution du marché et l’impact du règlement sur le volume et la qualité des émissions d’obligations vertes en Europe seront cruciaux à suivre dans les années à venir.

La Taxonomie verte européenne a permis de stimuler la croissance des obligations vertes, tandis que les green bonds permettent aux acteurs financiers d’améliorer leurs indicateurs de taxonomie. Les deux dispositifs créent donc un cercle vertueux. A condition que les vents contraires qui se lèvent contre l’ESG outre-Atlantique et menacent de gagner l’Europe n’entravent pas ce processus.